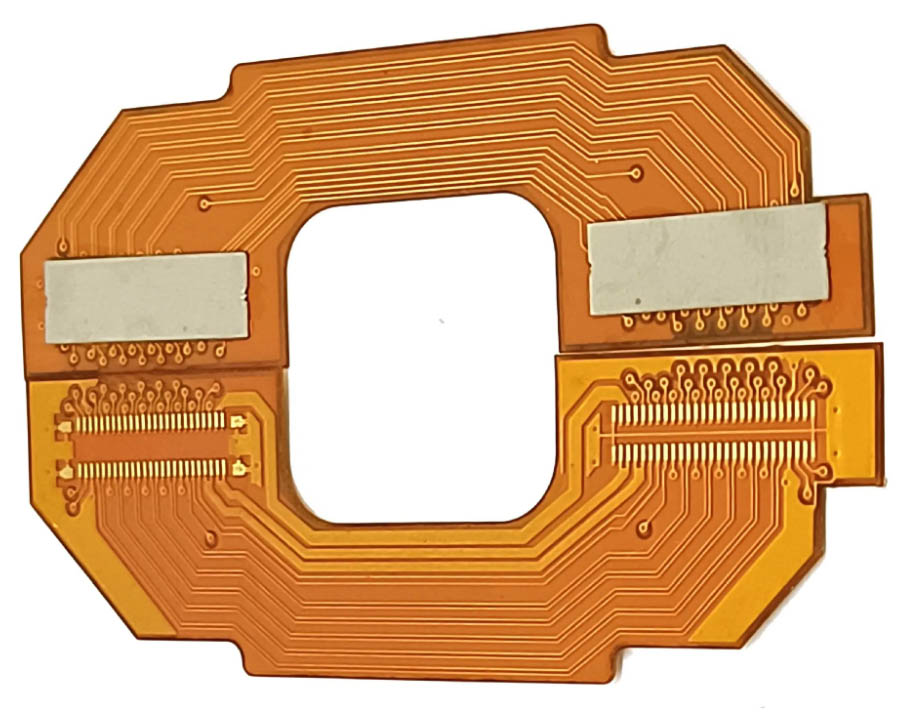

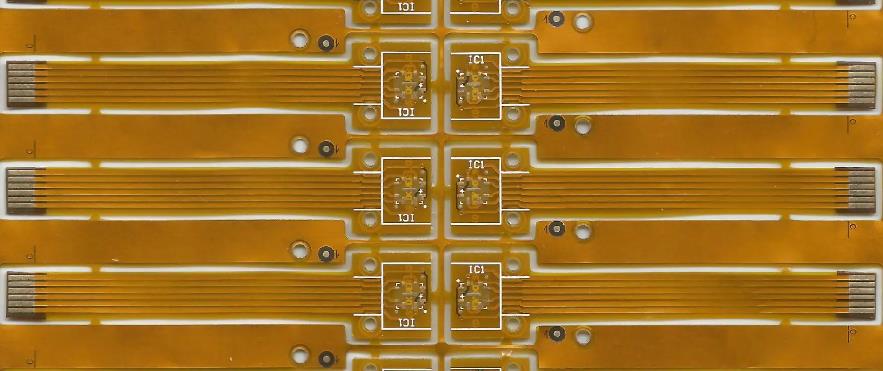

FPC即柔性PCB,簡稱軟板。 它是以聚醯亞胺或聚酯薄膜為基材製成的可撓性PCB,與傳統PCB硬板相比,具有生產效率高、配線密度高、重量輕、厚度薄、可折疊彎曲、可三維佈線等顯著優勢,更加符合下游電子行業智能化、便攜化、輕薄化趨勢要求,可廣泛應用於航太、軍事、移動通訊、筆記型電腦、電腦週邊、PDA、 數位相機等領域或產品上,是近年來PCB行業各細分產品中增速最快的品類。

FPC產業鏈上游主要原材料包括撓性覆銅板(FCCL)、覆蓋膜、元器件、遮罩膜、膠紙、鋼片、電鍍添加劑、幹膜等八大類,其中FCCL的板材膜常見的有聚醯亞胺膜(PI)、聚酯(PET)、聚萘二甲酸乙二醇酯(PEN)、液晶顯示幕高聚物(LCP)等高分子材料塑膠薄膜。 中游為FPC製造。 下游為各類應用,包括顯示/觸控模組,指紋識別模組、監視器模組等,最終應用包括消費電子、通訊設備、汽車電子、工控醫療、航空航太等領域。

2021年全球FPC市場規模為182億美元,預計2025年將達到287億美元,年均複合增速12.06%。 從競爭格局上看,2019年全球Top3 FPC廠商分別為旗勝、鵬鼎和住友,共計佔據FPC市場60.5%的份額,市場集中度較高。 近年來,隨著下游終端產品更新換代加速及其品牌集中度日益提高,對FPC廠商大批量生產能力和技術研發能力提出了更高的要求,頭部FPC廠商憑藉已有的科技和規模優勢,積極進行技術研發和產能擴充,實現營收規模的新一輪擴張,通過築高行業壁壘,鞏固競爭中的優勢地位, 進一步提高了行業市場集中度。

隨著FPC行業形成寡頭競爭格局,對於FPC新進企業而言,資金及客戶准入門檻拔高。

以資金准入門檻來看,FPC行業作為資本密集型行業,前期投入和持續經營對企業資金實力的要求較高,當前新建一條年產能百萬平方米以上的PCB生產線至少需投入數億元。 同時,為保持產品的持續競爭力,廠商還必須不斷對生產設備及工藝進行升級改造,並保持較高的研發投入,以緊跟行業更迭步伐。 此外,FPC製造商還需要在下游客戶的生產集中地區建廠佈局以保持其快速供貨和交付能力。 從客戶准入門檻來看,電子產品製造商選擇FPC供應商時,一般需經過1-3季度長時間的嚴格認證考核,並且雙方在形成合作關係的基礎上,也是採用逐步加大訂單及供應量的管道進行合作。 此外,一旦形成長期穩定的合作關係,不會輕易啟用新的FPC供應商,從而形成較高的客戶認可壁壘。

在下游消費類電子產品不斷進行科技陞級,往更輕薄化、智能化方向發展的背景下,FPC廠商需要不斷進行科技改進突破以適應下游需求的發展。 當前,行業龍頭廠商也不斷地進行技術研發以拉開與其他廠商競爭優勢。 以FPC龍頭廠商鵬鼎控股為例,鵬鼎控股於1999年4月成立,並於2018年9月在深圳證券交易所上市。 公司主營各類PCB的設計、研發、製造與銷售,自成立起公司不斷進行科技陞級拉升其競爭優勢,當前其PCB產品最小孔徑/最小線寬可達0.025mm/0.025mm,在更高階制程要求的下一代PCB產品SLP也已具備量產能力,在高密度、薄型化、高頻高速、高階任意層等研發方向上也進行了深入佈局,經過長期發展, 其科技已逐漸臻至業內領先水準,奠定了其龍頭廠商的優勢地位。 根據Prismark 2018年-2022年以營收計算的全球PCB企業排名,鵬鼎控股2017年-2021年連續五年位列全球最大PCB生產企業。

從研發投入情况來看,2017-2021年鵬鼎控股研發投入從10.22億元增長至15.72億元,研發投入占營業收入比重保持在4%以上。 2021年研發人員數量為5170人,在員工總數的占比為13%。 2021年在超長异形互連科技、5G毫米波模擬測試技術產業化、高壽命高密度動態彎折技術開發等方面研發成果取得突破。 鵬鼎控股的累計專利數量從2017年的544件增長至2021年的896件,其中中國大陸地區403項,中國臺灣地區334項,美國159項,91%為發明專利。 以鵬鼎控股為首的業內廠商不斷加強研發投入以鞏固其競爭優勢。

FPC產品毛利率偏低,廠商需要不斷提升規模强化其行業壁壘。 從知名FPC廠商鵬鼎控股、臺郡科技(臺股)、東山精密、弘信電子、奕東電子經營情況來看,其2021年毛利率分別為20.39%、17.80%、14.67%、3.68%、27.89%,總體毛利率都相對較低,FPC廠商主要通過擴產的管道形成規模效應,强化行業壁壘,以實現最終盈利提升目的。 以鵬鼎控股為例,鵬鼎控股持續進行FPC產能擴充與科技陞級,2021年其募投項目淮安柔性多層PCB擴產項目已投資完畢,臺灣高雄FPC項目一期投資計畫也在持續推進中,產能規模提升不斷鞏固其在軟板方面的競爭實力。 2017-2021年,鵬鼎控股的營業收入從239.21億元增長至333.15億元,臺郡科技和東山精密的營收規模也在百億元以上,弘信電子和奕東電子的營收規模不到五十億,但後續也計畫通過產能調整以大幅提高營業收入。 總體而言,FPC產品毛利率偏低,企業主要是通過規模效應來實現營收體量的增長。

經過多年發展,FPC已成為全球充分競爭行業。 日本、韓國、中國臺灣承接歐美國家的FPC產業轉移迅速成長,現時在FPC行業佔據主導地位。 由於中國FPC企業起步較晚,現時綜合競爭力與國際領先企業相比還存在一定差距,但近年來東山精密、弘信電子、傳藝科技、上達電子等本土FPC企業發展迅速,不斷縮短與國外FPC企業規模及科技實力等方面的差距。

FPC是PCB的重要構成,從PCB的總量轉移亦可見FPC產業轉移趨勢的動向。 日韓PCB企業最早佈局FPC產品,蘋果業務占比較高。 2016年蘋果手機銷量增速放緩後,日韓廠商開始謹慎對待FPC板塊資本開支,產品更新反覆運算速度變慢,競爭力逐漸下降。 在2018年PCB全球產值分佈中,日本企業占比為37%,位居第一,中國大陸廠商的占比僅為16%,位居第四。 而在2021年的PCB產值分佈中,中國臺灣以32.8%的占比位居第一,中國大陸的占比上升至31.3%,排名第二,日本的產值占比下降至17.2%,降幅超過50%。 近年來以日企為代表的海外PCB廠商擴產意願較弱並逐步退出,而中國大陸積極承接產業轉移,PCB產值及其在全球的占比快速提升。

上游原材料方面,撓性覆銅板(FCCL)是生產FPC最重要的基材,占比為40%,FPC的所有加工工序均是在FCCL上完成的。 全球FCCL產能主要集中在日本、中國大陸、韓國以及中國臺灣,其中中國大陸占比為21%,位列第三。 隨著中國FCCL產能不斷釋放,大陸FPC企業逐步實現在FPC上游原材料領域的國產替代,掌握FCCL生產的主動權,並通過穩定的供給减小FPC價格的波動率,增强FPC國產化供應的穩定性。

中下游方面,以弘信電子為例,弘信電子通過與京東方、深天馬和歐菲光及聯想等大型模組廠商和終端手機廠商合作,建立了穩定的業務關係。 伴隨中國FPC產業鏈配套的進一步完善、科技水准的穩步提高以及產能規模的不斷提升,內資FPC企業有能力滿足新能源汽車與新興消費電子產品對於FPC的需求,中國FPC企業競爭力將持續增强,市場份額也將隨之新增。

消費電子為FPC產業鏈國產化提供先機,汽車電子切入國產FPC產業鏈時機已到。 中國FPC龍頭廠商營業收入已達億級規模,通過募投項目擴大產能,提高FPC國產化程度。

東山精密在鹽城建設無限模塊生產基地,鵬鼎控股在淮安和臺灣高雄建廠擴產。 國產手機培育出科技過關的國產FPC產業鏈,為汽車電子的切入奠定良好基礎。 東山精密已取得安德魯、安弗施和波爾威等客戶的體系認證,奕東電子擁有手機電池保護板FPC開發科技、手機FPC設計和生產科技等核心技術,弘信電子服務於國產安卓系手機。

生產基地、科技和客戶優勢助力汽車電子切入FPC產業鏈,奕東電子憑藉新能源動力電池FPC科技,為儲能領域知名客戶成功實現FPC在儲能領域對傳統線束的取代。 弘信電子將廈門翔海廠逐步調整為車載動力電池專業工廠,供應多家中國外知名新能源汽車終端。